Úvod do problematiky dorovnávacích daní

Úvod do problematiky dorovnávacích daní

Těmito poplatníky jsou:

- právnické osoby (a jejich stálé provozovny) a jednotky bez právní osobnosti sestavující finanční výkazy, které jsou součástí

- velkých nadnárodních nebo vnitrostátních skupin podniků, jejichž

- konsolidované roční výnosy vykázané v konsolidované účetní závěrce nejvyšší mateřské entity nejméně ve 2 ze 4 výkazních obdobích bezprostředně předcházejících danému zdaňovacímu období činí alespoň 750 mil. eur.

Výše uvedené skupiny budou muset za každý stát, kde mají svou pobočku nebo jinou daňovou přítomnost, odvést takovou daň ze zisků dosažených v daném státě, aby jejich efektivní sazba daně dosáhla výše minimálně 15 %. Pokud toto zdanění nezajistí dosud existující systémy zdanění, pak toto zdanění zajistí nově zavedené dorovnávací daně.

Povinnost zajistit, že za každý stát, ve kterém je skupina přítomna, bude zajištěno efektivní zdanění zisků ve výši nejméně 15 %, má primárně nejvyšší mateřská entita (ultimate parent entity - UPE). Pokud má sídlo v zemi, kde jsou zavedena tzv. kvalifikovaná pravidla pro dorovnávací daň, odvede požadovanou daň za sebe i ostatní země právě v této zemi. Pokud sídlo v takové zemi nemá, povinnost zajištění zdanění se posouvá podle podrobných pravidel na jinou mateřskou entitu či entity ve skupině. Dále platí, že UPE (nebo jiná mateřská entita) dorovnávací daň nehradí za takový stát, který zavedl tzv. kvalifikovanou tuzemskou dorovnávací daň. Tato daň zachová tomuto státu primární právo na zdanění zisků v něm dosažených. Česká republika tuto daň, nazvanou česká dorovnávací daň, zavedla.

Pravidla pro výpočet dorovnávacích daní, zejména výpočtu efektivní daňové sazby podle pravidel GloBE, jsou velmi komplexní, a proto úvod věnujeme stručnému vysvětlení pravidel tzv. přechodného bezpečného přístavu, která alespoň dočasně umožní kompletní výpočet efektivní sazby daně a dorovnávacích daní neprovádět.

Přechodný bezpečný přístav

Cílem zavedení přechodného bezpečného přístavu je alespoň dočasné snížení administrativní zátěže spojené s komplexním výpočtem dorovnávacích dané, a to zdaňovací období započaté nejpozději 1. 1. 2027 a skončené nejpozději 30. června 2028.

Výjimka přechodného bezpečného přístavu se může aplikovat, pokud bude splněn alespoň jeden ze tří testů, které se vždy provádí na úrovni jednotlivých států (tj. za všechny členské entity v dané jurisdikci). Splnění alespoň jednoho testu bude znamenat, že dorovnávací daň za daný stát (tzv. jurisdikční a v případě České republiky i česká dorovnávací daň) bude považována bez dalšího za nulovou. Pokud však nebude možné uplatnit výjimku v jednom (např. v prvním) roce, nebude možné ji využít ani v následujících letech přechodného období.

Všechny tři testy vychází z dat obsažených ve zprávě podle zemí, tzv. Country-by-Country reportingu (CbCR), přičemž se musí jednat o zprávu, která byla sestavena na základě kvalifikovaných účetních výkazů.

Test de minimis

Test je splněn, pokud velká nadnárodní skupina v dané jurisdikci vykazuje

- celkové výnosy nižší než 10 mil. eur a

- celkový výsledek hospodaření před zdaněním nižší než 1 mil. eur

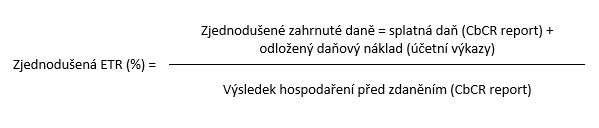

Test zjednodušené efektivní daňové sazby (ETR)

Test je splněn, pokud zjednodušená efektivní sazba daně velké nadnárodní skupiny za danou jurisdikci odpovídá alespoň přechodné sazbě daně platné pro dané období, a to:

- 15 % pro fiskální roky začínající v roce 2024 (resp. od 31. 12. 2023)

- 16 % pro fiskální roky začínající v roce 2025

- 17 % pro fiskální roky začínající v roce 2026

Výpočet zjednodušené ETR

Test běžných zisků

Tento test je splněn, pokud je výsledek hospodaření před zdaněním velké nadnárodní skupiny v dané jurisdikci roven nebo pokud je nižší než částka zisku vyloučeného na základě ekonomické podstaty (částka zisku vypočítaná na základě návratnosti aktiv a mzdových nákladů v daném státě).

Výpočet

Výsledek hospodaření před zdaněním (ze CbCR) <= částka zisku vyloučeného na základě ekonomické podstaty.

Výše vyloučení zisků v jednotlivých letech se pak rovná součtu

- 7,8 % účetní hodnoty způsobilých hmotných aktiv a 9,8 % způsobilých mzdových nákladů pracovníků, kteří vykonávají činnosti pro danou skupinu v tomto státě, a to pro rok 2024

- 7,6 % účetní hodnoty způsobilých hmotných aktiv a 9,6 % způsobilých mzdových nákladů pracovníků, kteří vykonávají činnosti pro danou skupinu v tomto státě, a to pro rok 2025

- 7,4 % účetní hodnoty způsobilých hmotných aktiv a 9,4 % způsobilých mzdových nákladů pracovníků, kteří vykonávají činnosti pro danou skupinu v tomto státě, a to pro rok 2026 atd.

Aplikace pravidla přechodného bezpečného přístavu je sice časové omezená a dobrovolná, nicméně předpokládáme, že toto pravidlo bude díky zjednodušeným propočtům (zejména při testu zjednodušené ETR) hojně využíváno.

Pokud skupina možnosti využít přechodný bezpečný přístav nevyužije nebo ho nebude moci využít (nebude splněn žádný z výše uvedených testů), bude nucena provést propočet efektivní sazby daně a dorovnávacích daní podle komplexních pravidel. Níže se pokusíme tato pravidla zjednodušeně popsat s tím, že specifika či výjimky z obecných pravidel z důvodu jejich obsáhlosti neuvádíme.

Základní parametry dorovnávacích daní

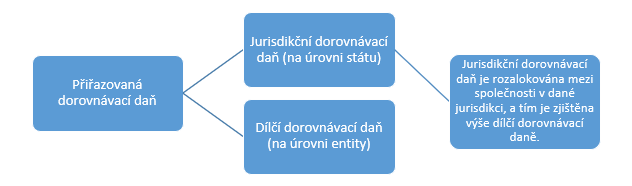

Český zákon o dorovnávacích daních zavádí dvě dorovnávací daně, a to přiřazovanou dorovnávací daň a vnitrostátní dorovnávací daň. Tyto daně se dále člení:

Přiřazovaná dorovnávací daň

Přiřazovaná dorovnávací daň má být primárně odvedena ve státě mateřské entity, tj. mateřská entita doplatí ve svém vlastním státě daň za své nízce zdaněné entity ze skupiny, a to podle pravidla pro zahrnutí zisku (Income Inclusion Rule – IIR). Jak jsme již uvedli výše, mateřská entita nehradí ve svém státě přiřazovanou dorovnávací daň za takový stát, který zavedl tzv. kvalifikovanou tuzemskou (vnitrostátní) dorovnávací daň.

Pro úplnost uvádíme, že pokud se pravidlo IIR nepoužije nebo pokud i po jeho použití zbyde část přiřazované dorovnávací daně, bude tato daň nebo její zbývající část odvedena jednotlivými entitami podle pravidla pro nedostatečně zdaněný zisk (UTPR – Undertaxed Profit Rule).

Česká republika využila výše uvedenou možnost zavést vnitrostátní dorovnávací daň a to s takovými pravidly jejího výpočtu, že by tato daň měla být považována za kvalifikovanou. Pokud tedy české entity velkých skupin budou povinny odvést dorovnávací daň, tato daň bude odvedena v České republice a nebude přiřazena žádné mateřské entitě k dodanění v zahraničí.

Vnitrostátní dorovnávací daň

Vnitrostátní dorovnávací daň odpovídá způsobem výpočtu jurisdikční dorovnávací dani (na úrovni státu).

Níže uvedený výpočet tedy až na minimální odchylky představuje de facto výpočet vnitrostátní dorovnávací daně.

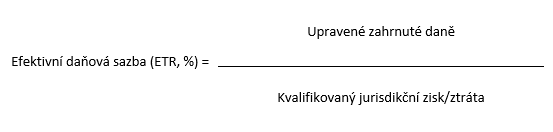

Výpočet jurisdikční dorovnávací daně - efektivní zdanění

Test efektivní daňové sazby se určuje za celý stát, tj. v souhrnu za všechny entity téže skupiny v tomto státě. Pokud tato sazba nebude dosahovat alespoň 15 %, není dosaženo v daném státě požadované minimální efektivní zdanění a bude nutné zajistit ho prostřednictvím dorovnávacích daní.

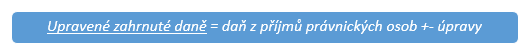

Výpočet ETR

Vybrané daně z příjmů právnických osob

- Splatná daň vykázaná ve finančních výkazech (ne daň skutečně odvedená)

- Daň z neočekávaných zisků

- Daně z výplaty podílu na zisku

- Upravená odložená daň (přepočítaná na minimální sazbu)

Vybrané úpravy

- + odložená daňová pohledávka vzniklá z kvalifikované ztráty

- +- souhrn úprav odložené daně

Účetní zisk/ztráta

- Vychází z hodnot pro sestavení konsolidované účetní závěrky mateřské společnosti před konsolidačními úpravami (tj. zahrnuje vnitropodnikové transakce).

- Vychází se z účetních standardů, jimiž se rozumí mezinárodní standardy účetního výkaznictví (IFRS) a obecně uznávané účetní standardy Austrálie, Brazílie, Číny, členských států EU a EHP, Hongkongu, Indie, Japonska, Kanady, Korejské republiky, Mexika, Nového Zélandu, Ruska, Singapuru, Spojeného království, USA a Švýcarska.

Vybrané úpravy

- + náklady na daň

- + nepřípustné náklady (pokuty, penále apod.)

- - vyloučené podíly na zisku

- +- zahrnuté zisky nebo ztráty z přecenění

- +- vybrané zisky nebo ztráty u zcizení aktiv a pasiv

- +- asymetrické kurzové rozdíly

- +- chyby z předchozího období a změny účetních zásad

- +- úpravy cen mezi spojenými osobami aj.

V případě, že bude efektivní daňová sazba nižší než 15 %, bude sazba dorovnávací daně vypočtena jako rozdíl mezi sazbou 15 % a vypočtenou ETR.

Dorovnávací sazba daně pak bude aplikována na jurisdikční nadměrný zisk, což je kvalifikovaný jurisdikční zisk s vyloučenými příjmy na základě ekonomické podstaty.

Alokace

Pro účely přiřazované dorovnávací daně se nejprve vypočte jurisdikční dorovnávací daň, viz výše, která se následně rozalokuje mezi všechny entity v daném státě – každé entitě tak bude alokována tzv. dílčí dorovnávací daň. Konečná částka dílčích dorovnávacích daní přiřazených mateřské entitě se odvíjí od vlastnického podílu mateřské společnosti v konkrétní entitě.

Česká dorovnávací daň bude (na rozdíl od přiřazované dorovnávací daně) přiřazena pouze těm členským entitám v České republice, u kterých nebude efektivní daňová sazba dosahovat 15 %. České entity, jejichž vlastní efektivní sazba daně dosáhne alespoň 15 %, nebudou zatíženy českou dorovnávací daní „způsobenou“ jinými členskými entitami.

O pravidlech pro výběr a správu dorovnávacích daní se budeme věnovat v některém z dalších vydání Mazars Tax View.

Autorky:

Pavla Vítková, Manažerka daňového oddělení

Olga Těhlová, Senior konzultantka daňového oddělení