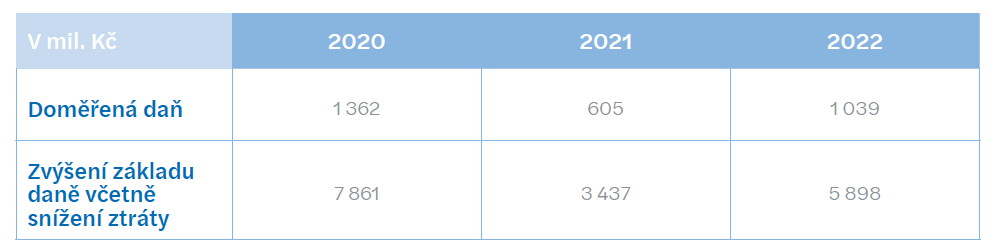

Kontroly převodních cen opět na vzestupu

Kontroly převodních cen opět na vzestupu

Stojí proto za to si připomenout hlavní úskalí, na která v souvislosti s převodními cenami u daňových kontrol nejčastěji narážíme:

Ekonomická podstata (včetně tzv. benefit testu) poplatků za manažerské služby a licence

Obzvláště u poplatků za vnitroskupinové služby správce daně důsledně zkoumá naplnění podmínek pro jejich daňovou znatelnost. V praxi je pak řada doměrků zapříčiněna neschopností či nepřipraveností daňového subjektu prokázat, (i) jaké konkrétní služby byly skutečně přijaty, (ii) jaký přínos měly a (iii) že cena byla přiměřená. Je nicméně nutné podotknout, že správce daně obvykle při kontrole uplatňuje velmi tvrdý a formalistický přístup, kdy vyžaduje předložení bezvadné a rozsáhlé evidence důkazních prostředků, přičemž zároveň se často snaží jejich věrohodnost a průkaznost zpochybňovat na základě jakýchkoliv (i sebemenších) chyb nebo nedostatků.

Soulad vykonávaných funkcí s podstupovanými riziky

Obecně platí, že daňový subjekt nesmí nést riziko v oblastech, nad nimiž nemá kontrolu a kde je vázán rozhodnutím jiné spojené osoby; v opačném případě by mu riziko mělo být skupinou adekvátně kompenzováno. Dle našich zkušeností existuje řada společností, které nevykonávají strategicko-rozhodovací funkce, avšak souvisejícím rizikům vstaveny jsou, čímž dochází k porušení principu tržního odstupu. Celá oblast prokazování tzv. funkčního a rizikového profilu společnosti je navíc v praxi složitá, pokud nejsou jednotlivé funkce dobře formalizovány a rizika smluvně ošetřena.

Příkaz mateřské společnosti

V souvislosti s výše uvedeným bodem dále správce daně často zkoumá, zda daňový subjekt obdržel přiměřenou náhradu za tzv. „příkaz mateřské společnosti", který je definován jako jakékoliv ovlivnění nezávislé transakce rozhodnutím mateřské společnosti (příp. jiné spojené osoby). Typicky se může jednat např. o situace, kdy dceřiná společnost vyrábí a dodává výrobky pro externího zákazníka, avšak za ceny sjednané mezi zákazníkem a mateřskou společností.

Zda byl daňový subjekt skupinou adekvátně odměněn za příspěvek k DEMPE funkcím (u nehmotného majetku)

Právní vlastnictví nehmotného majetku nezakládá automaticky nárok na inkaso celého výnosu z využívání tohoto majetku. Naopak, každý člen skupiny by měl být odměněn za svůj podíl na funkcích týkajících se vývoje, zdokonalení, udržování, ochrany a využití daného nehmotného aktiva s přihlédnutím k podstupovaným rizikům a zapojeným aktivům (tzv. DEMPE funkce).

Zda daňový subjekt obdržel od skupiny adekvátní kompenzaci v případě uskutečněné obchodní restrukturalizace

Finanční transakce

U finančních transakcí již neplatí, že stačí prokázat tržní výši úroku. V poslední době se správce daně zaměřuje i na samotnou ekonomickou podstatu transakce: např. zkoumá, zda půjčka neměla být spíše příplatkem do vlastního kapitálu (v takovém případě může být celý úrok daňově neuznatelný); nebo zda cash pool skutečně slouží k řízení likvidity a nejde spíše o dlouhodobou půjčku (což je třeba zohlednit při stanovení úrokové sazby).

Zda byly náklady nebo ztráty způsobené pandemií COVID-19 správně zohledněny v metodice převodních cen a zda tyto náklady nesprávně nesnižují tržní ziskové rozpětí daňového subjektu

Zda byly zvýšené náklady na energie vynaložené daňovým subjektem správně promítnuty do nákladové základny a zda tyto náklady nesprávně nesnižují tržní ziskové rozpětí daňového subjektu

Naši specialisté jsou připraveni Vám poskytnout případné další informace.

Autoři:

Vít Fritzsche, manažer daňového oddělení

Ivo Žilka, manažer daňového oddělení